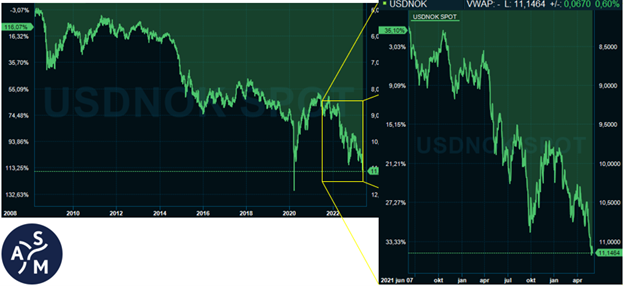

Nå er ikke dette en aksjekurs, men en valutakurs, nærmere bestemt NOKUSD. Nå tenker vi kanskje ikke på vår egen valuta som et investeringsobjekt, men utenlandske investorer gjør. Ikke bare er valutakursen en vesentlig faktor i prisen av investeringsobjektet, men den er også gjerne en refleksjon på landet som helhet og attraktiviteten som en investering.

Noen husker kanskje valutaspekulasjonene som ble gjort både mot det britiske pundet i 1992 og Thailandske Baht i 1998. Den gangen så var det store hedgefond som veddet mot det respektive landets sentralbank med thesen om at valutaen var feilpriset.

Valutamarkedet er verdens største marked i form av daglig handlet volum, med mange aktører som eneste oppgave er å lete etter feilprising. På denne måten blir markedet relativt effektivt, og således vil en valutakurs være den beste temperaturmåleren (prisen) på summen av et lands attraktivitet for investorer.

Så hva er attraktivt for investorer? Normalt sett vil det kunne oppsummeres i form av stabile rammebetingelser, minimal risiko, gode vekstvilkår, god verdiskapning og lave og/eller forutsigbare kostnader.

Så hva er det som gjør at den norske kronen faller såpass mye som den gjør? Historisk har vi kunnet forklare valutabevegelser utifra noen gjenkjennelige parametere;

| Bevegelse | NOK | |

| Rentedifferanse | Ned | Svekkelse |

| Vekst | Lavere | Svekkelse |

| Oljepris | Ned | Svekkelse |

| Aksjemarked | Opp | Styrking |

I en årrekke kan vi si at valutakursen til den norske kronen tidvis har fulgt oljeprisen, tidvis børsen og tidvis rentedifferansen. Mest iøynefallende er det kanskje at rentedifferansen til USD har falt de siste 10 årene noe som har sammenfalt med en kontinuerlig svekkelse av kronen. Men det som overrasker er at denne svekkelsen har akselerert i det siste.

Ser vi på tallene siden i fjor høst, så har rentedifferansen til USD flatet noe ut til +/- 1,5% negativ differanse, oljeprisen rundt 75-85 USD fatet og børsen har steget. Med andre ord så skulle de nevnte faktorer være nøytrale eller positive for kronen de siste månedene. Hva er det da som forårsaker den tiltakende svekkelsen?

Hvis vi ser tilbake på NOK som et investeringsobjekt. Hvordan er det da med attraktiviteten til NOK som investering, og hva har endret seg siden i fjor høst?

Høyere utbytteskatt, høyere formuesskatt, høyere skattegrunnlag, skatt innført med tilbakevirkende kraft, ny beskatning av kapitalkrevende industri, redusert insentiv for privat sparing og investering, verdens høyeste eiendomspriser og verdens høyeste belåningsgrad, så er det vel gjerne naturlig at utenlandske investorer krever høyere risikopåslag for å investere i Norge og i norske kroner. Dette kan vi også se i form av at utenlandske investorer har vært netto selgere av aksjer på Oslo Børs de tre siste kvartaler.

Så hva skal til for at dette snur?

Nå har jeg gjennom mange års erfaring lært at det er vanskelig og risikabelt å skulle mene noe om politiske beslutninger, og i hvert fall ikke basere investeringsbeslutninger på politikk. Så det vi da står igjen med er privat næringsliv, og hva private aktører vil foreta seg, og sentralbanken. Sistnevnte har som oppgave å styre etter inflasjon og stabil økonomi. Med utviklingen i NOK så er det rimelig sikkert å skulle anta at vi i økende grad vil importere inflasjon. For å få bukt med dette, så må renten opp. Den vanskelige balansegangen til sentralbanken er å samtidig unngå krakk i eiendomsmarkedet og konkurs i norske husholdninger.

Mens vi ser hvordan dette vil utspille seg, så kan det være riktig å være noe defensiv i tilnærmingen til investeringer i Norge, og dertil viktigere å være globalt diversifisert. Ett av spørsmålene vi stiller oss nå er om/når det eventuelt er riktig å valutasikre de globale investeringene……..

Det positive er i hvert fall at de globale finansmarkedene er blitt mer «normalisert» i form av flytende renter rundt 3%, obligasjonsrenter rundt det dobbelte og aksjemarkedsavkastning opp mot to-sifret. Selv prising av aksjer ser ikke fryktelig dyrt ut i et historisk perspektiv. Så med fornyet optimisme i det store utland så ser vi ikke vekk ifra at det globale investeringsuniverset ser relativt bra ut, mens vi gjerne må ta noen spesifikke hensyn til særnorske problemstillinger.

Even